En el mundo de la planificación financiera, una de las decisiones más importantes que una persona puede tomar es cómo ahorrar para la jubilación. Las cuentas de jubilación individuales (IRA, por sus siglas en inglés) son una excelente manera de hacer crecer tu dinero a través de beneficios fiscales. Sin embargo, entre las opciones disponibles, el IRA Tradicional y el Roth IRA se destacan como dos de las más populares y eficaces. ¿Pero cuál es el adecuado para ti?

Para responder a esta pregunta, es fundamental entender las características, ventajas y desventajas de cada una de estas cuentas. Al final de este artículo, tendrás la información necesaria para decidir cuál se adapta mejor a tus necesidades y objetivos financieros. A continuación, exploraremos en detalle qué son estas cuentas y cómo funcionan.

Understanding IRAs

Las cuentas IRA son herramientas de ahorro para la jubilación que ofrecen ventajas fiscales. Existen diferentes tipos de IRAs, pero los dos más comunes son el IRA Tradicional y el Roth IRA. La principal diferencia radica en cómo y cuándo se gravan los impuestos sobre tus contribuciones y retiros.

En esencia, mientras que el IRA Tradicional permite deducciones fiscales inmediatas al momento de la contribución, el Roth IRA permite retiros libres de impuestos en el futuro. Es importante evaluar tu situación financiera, edad y plan de jubilación antes de elegir.

IRA Tradicional

El IRA Tradicional permite a los contribuyentes realizar aportaciones deducibles de impuestos en el año en que se hacen, lo que puede reducir la carga fiscal inmediata del individuo. Los impuestos se pagan al momento del retiro, generalmente en la jubilación cuando el ingreso puede ser más bajo.

Pros del IRA Tradicional

Una de las principales ventajas del IRA Tradicional es la capacidad de deducir las contribuciones de tus ingresos gravables. Esto significa que puedes reducir tu carga fiscal en el presente mientras ahorras para el futuro.

- Deducción de impuestos en el momento de la contribución

- Posibilidades de acumular interés compuesto sin impuestos hasta el retiro

- Acceso a una amplia variedad de inversiones

Además, el IRA Tradicional es adecuado para quienes esperan estar en una categoría impositiva menor en el momento de su retiro, lo que maximiza los beneficios de esta opción de ahorro.

Contras del IRA Tradicional

A pesar de sus ventajas, el IRA Tradicional también tiene desventajas significativas que considerar. Uno de los principales inconvenientes es que los retiros están sujetos a impuestos, lo que puede ser costoso si no se planifica adecuadamente.

- Los retiros en el futuro están gravados como ingresos ordinarios

- Penalizaciones por retiros anticipados antes de los 59 años y medio

- Limites de ingresos y contribuciones que pueden aplicarse

Esto significa que un mayor ingreso en la jubilación podría resultar en una mayor carga fiscal, algo que muchos ahorradores no toman en cuenta en su planificación.

Roth IRA

El Roth IRA ofrece un enfoque diferente al ahorro para la jubilación al permitir que las contribuciones se realicen con ingresos después de impuestos. Esto significa que no recibirás una deducción fiscal inmediata, pero cuando retires el dinero en la jubilación, no deberás pagar impuestos sobre esos retiros, incluidos las ganancias. En este sentido, el Roth IRA puede ser una excelente opción para quienes esperan que su rango impositivo aumente en el futuro.

Otra ventaja del Roth IRA es que no hay requisitos de distribución mínima obligatoria durante la vida del titular de la cuenta, lo que te permite dar más flexibilidad en la planificación de tu patrimonio.

Pros del Roth IRA

Las principales ventajas del Roth IRA incluyen la capacidad de realizar retiros libres de impuestos y la flexibilidad en el manejo de tu dinero.

- Retiros libres de impuestos en jubilación

- Sin penalizaciones por retiros anticipados de las contribuciones

- No hay requisitos de distribución mínima

Esto lo convierte en una opción muy atractiva para aquellos que desean una planificación a largo plazo que fomente la acumulación de riqueza sin impuestos innecesarios al momento de retiro.

Contras del Roth IRA

Sin embargo, el Roth IRA también tiene sus inconvenientes. Uno de los principales problemas es que las contribuciones no son deducibles de impuestos en el año en que se realizan, lo que puede representar un obstáculo para algunas personas.

- Sin beneficios fiscales inmediatos al hacer la contribución

- Limitaciones en los ingresos que pueden contribuir

- Posibles complicaciones si se retirarán ganancias antes de los 59 años y medio

Además, los límites de ingresos pueden impedir que algunas personas contribuyan, lo que genera situaciones en las que el Roth IRA no está disponible para todos.

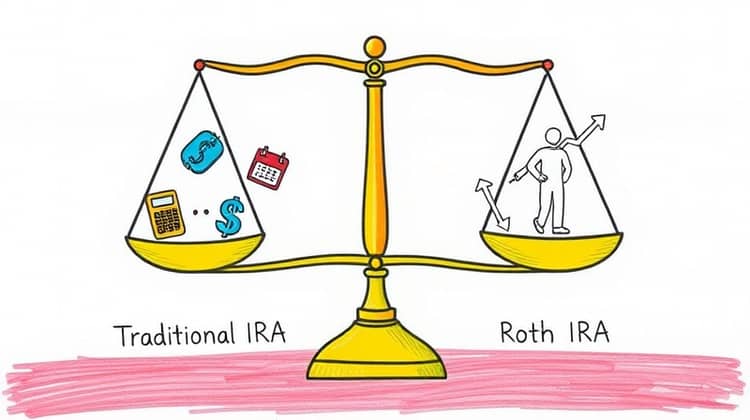

Casos de Uso: IRA Tradicional vs. Roth IRA

Para ayudarte a decidir entre estas opciones, aquí hay algunos casos de uso que pueden guiarte hacia la mejor elección para tus necesidades.

Caso 1: Acceder a Deducciones Fiscales Inmediatas

Si valoras las deducciones fiscales inmediatas y deseas reducir tu carga tributaria en el presente, el IRA Tradicional puede ser la mejor opción. Esto es especialmente cierto si estás en una categoría impositiva alta y necesitas maximizar tus ingresos disponibles.

El IRA Tradicional te permitirá aprovechar deducciones que pueden ser esenciales para tus objetivos a corto plazo, mejorando tu capacidad de ahorrar e invertir.

Caso 2: Preocupación por los Impuestos en la Jubilación

Si bien el IRA Tradicional ofrece beneficios inmediatos, es importante considerar tu situación futura de impuestos. Si prevés que estarás en una categoría impositiva más alta al momento de retirarte, el Roth IRA podría ser más adecuado.

Esto se debe a que, con el Roth IRA, pagas impuestos sobre las contribuciones en el presente y disfrutas de retiros libres de impuestos en el futuro, lo que puede ahorrarte dinero a largo plazo.

Caso 3: Esperanza de Obtener Ingresos Elevados a Largo Plazo

Si estás joven y anticipas que tus ingresos y tu tasa impositiva aumentarán en el futuro, el Roth IRA es el camino a seguir. Esta estrategia te permite crecer tus ahorros sin la preocupación de futuras cargas fiscales grandes.

Además, mientras más tiempo permanezca tu inversión en el Roth IRA, mayor será el potencial de crecimiento, haciendo que, en última instancia, la tributación de esas ganancias sea completamente eliminada en el retiro.

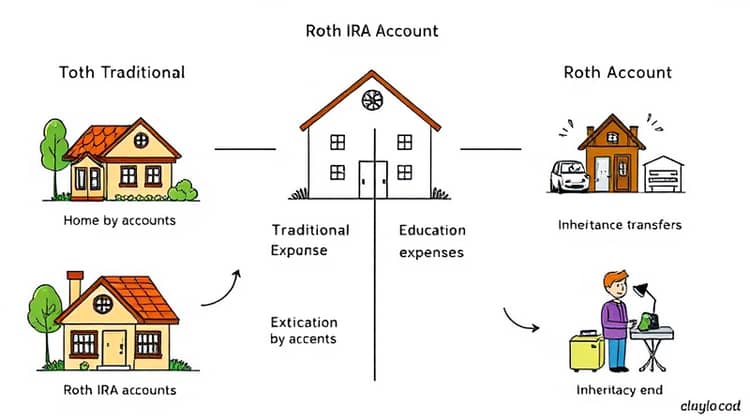

Usos Adicionales de IRA Tradicional y Roth IRA

Tanto el IRA Tradicional como el Roth IRA tienen usos adicionales que pueden ser beneficiosos en diferentes situaciones. Entender sus características puede ayudar a maximizar tus ahorros y planificar para el futuro.

Existen diversas maneras en las que estas cuentas pueden ser utilizadas, adaptándose a diferentes necesidades financieras y circunstancias.

- Préstamos para la compra de vivienda (IRA tradicional)

- Uso para gastos de educación (Roth IRA)

- Transferencias a herederos (ambos tipos de IRA)

Estos usos adicionales demuestran la flexibilidad que ofrecen el IRA Tradicional y el Roth IRA, permitiendo una mejor planificación y mayor control sobre tus ahorros para la jubilación.

Conclusión

En resumen, al elegir entre un IRA Tradicional y un Roth IRA, es esencial tener en cuenta tu situación actual y tu estrategia financiera a largo plazo. Cada uno tiene sus ventajas y desventajas, y lo que funciona para una persona puede no ser la mejor opción para otra.

Hacer una elección informada puede ahorrarte dinero en impuestos y maximizar tus ahorros para la jubilación. Si es necesario, considera consultar con un asesor financiero para ayudarte a tomar la mejor decisión para tu futuro.